برخی از دولت ها CBDC ها را برای جایگزینی ارز کاغذی ردیف می کنند، اما بسیاری از مردم عادی با این ایده ها قانع نشده اند.

ایده ارزهای دیجیتال بانک مرکزی (CBDCs) در چند سال گذشته شکل گرفته است. CBDCها ارزهای مجازی مجاز توسط بانک های مرکزی هستند که به طور بالقوه می توانند اقتصاد جهانی را متحول کنند. اگرچه CBDC ها به طور گسترده مورد استفاده قرار نمی گیرند، بسیاری از کشورها گام های اساسی برای معرفی CBDC برداشته اند.

دلیل اصلی آن اهمیت CBDC ها برای تنظیم رمزارزها است. دولت ها بر این باورند که ارزهای دیجیتالی فیات می توانند آینده پول باشند. با این حال، مداخله دولت ها در CBDC ها با ماهیت غیرمتمرکز زنجیره بلوکی در تضاد است.

بنابراین، CBDC ها چیست و چگونه کار می کنند؟

CBDC ها چیست؟

برای شروع، “CBDC” مخفف “ارز دیجیتال بانک مرکزی” است. CBDC ها نوعی دارایی دیجیتال هستند که نشان دهنده ارز فیات یک کشور است. ارز دیجیتال می تواند مزایای مختلفی را ارائه دهد. به عنوان مثال، به سرمایه گذاران امنیت مالی می دهد و به حذف نوسانات ارزهای دیجیتال کمک می کند.

CBDC شبیه به یک استیبل کوین ارز دیجیتال است. برای حفظ ارزش خود به یک میخ متکی است که هر توکن به یک ارز فیات با نسبت 1:1 گره خورده است. با این حال، این نشانه های الگوریتمی نیستند. در عوض، یک بانک مرکزی ذخایر ارز فیات کشورش را دارد تا مطمئن شود که توکن دیجیتالی پیوند خود را از دست نمی دهد.

تفاوت های زیادی بین CBDC ها و ارزهای دیجیتال وجود دارد. برخلاف ارزهای دیجیتال، یک تفاوت قابل توجه این است که یک CBDC دارای یک مرجع واحد است که آنها را مدیریت می کند. این ویژگی اصلی غیرمتمرکز ارزهای دیجیتال و فناوری بلاک چین را از یک CBDC حذف می کند.

این نوع ارز دیجیتال همچنان می تواند در آینده مالی نقش داشته باشد. به عنوان مثال، می تواند یک سیستم مالی ایجاد کند که کاملاً بدون نقد باشد. همچنین میتواند در ترویج پذیرش انبوه داراییهای دیجیتال، اعطای دسترسی به محصولات مالی با زمینههای مختلف اجتماعی-اقتصادی، آنهایی که قبلاً «بدون بانک» در نظر گرفته میشدند، نقش داشته باشد.

CBDC چگونه کار می کند؟

ارزهای مجازی تحت حمایت بانک مرکزی مانند ارزهای فیات معمولی کار می کنند. این مانند یک سیستم پرداخت دیجیتال است که به کاربران امکان می دهد فوراً در هر کجا پول ارسال و دریافت کنند. با این حال، CBDC نه تنها یک وسیله پرداخت است، بلکه ارزش ارز فیات را نیز ذخیره می کند.

چه چیزی آنها را از روش های پرداخت دیجیتال متمایز می کند؟ خوب، این رابطه بین CBDC ها و فناوری بلاک چین است. بانک های مرکزی از فناوری دفتر کل توزیع شده برای ایجاد یک توکن دیجیتالی که ارزش پول واقعی را نشان می دهد، استفاده می کنند.

از روش pegging استفاده میکند، که توکن را به پول فیات 1:1 متصل میکند. در نتیجه، هر CBDC ارزش یک واحد ارز فیات را نشان می دهد. از آنجایی که این سکه ها به شدت به ارز فیات متکی هستند، ارزش آنها به سیاست های پولی کشور بستگی دارد.

CBDC ها و چالش مقررات رمزنگاری

از زمان پیدایش، فناوری دفتر کل توزیع شده (DLT) توده ها را از نظر مالی توانمند کرده است. این دروازه را به محصولات و خدمات مالی باز کرده و آنها را فراگیرتر کرده است. با این حال، ماهیت غیرمتمرکز این فناوری، آن را در برابر مجرمان آسیب پذیر می کند. حملات سایبری و پروژه های کلاهبرداری در کریپتو میلیون ها سرمایه سرمایه گذار را ربوده است و مشکلات زیادی در مورد استفاده از رمزنگاری وجود دارد. رمز ارز خود را به آدرس اشتباهی ارسال کنید؟ خوب، برای همیشه رفته است، و بس.

به این دلایل، دولت ها مشتاق هستند تا بازار ارزهای دیجیتال را تنظیم کنند. مقامات مالی در سراسر جهان اقدامات متعددی مانند تأیید KYC، صدور مجوز، بررسی شرکتهای رمزنگاری و غیره را انجام دادهاند. در سالهای اخیر، تمرکز رگولاتورهای رمزنگاری بر معرفی CBDC ها بوده است.

اگرچه CBDC ممکن است از DLT معمولی استفاده نکند، اما برخی از ویژگی های آن مانند تاریخچه تراکنش ها را به کار می گیرد. این ارز به عنوان یک ارز دیجیتال فیات کار خواهد کرد که مانند یک ارز دیجیتال آسان است. علاوه بر این، کاملاً توسط دولت تنظیم می شود و می تواند به عنوان پول فیزیکی استفاده شود. به این ترتیب، ویژگیهای رمزنگاری و پول کاغذی را با هم ترکیب میکند و تمرکز خود را حفظ میکند.

CBDC می تواند به مقامات کمک کند تا از طریق دفتر کل، وضعیت اقتصاد کلان کشور را نظارت کنند. علاوه بر این، می تواند معاملات را با کاهش هزینه ها و محدود کردن ریسک نقدینگی تسهیل کند. همچنین، ارز متمرکز یک مسیر امن را برای انتقال پول برون مرزی فراهم می کند.

بنابراین، با اتخاذ CBDCها، دولت ها می توانند بهتر بازار را تنظیم کرده و امنیت مالی را برای مصرف کنندگان فراهم کنند.

مروری بر راه اندازی CBDC در سراسر جهان

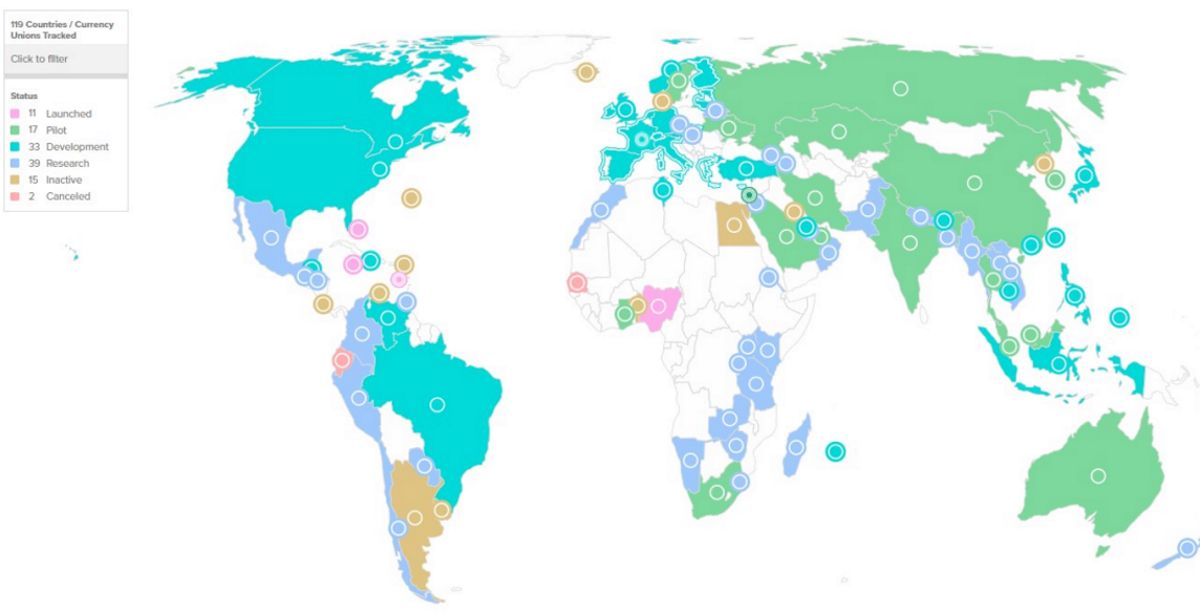

شورای آتلانتیک گزارش می دهد که 11 کشور CBDC را با موفقیت راه اندازی کرده اند، از جمله باهاما، نیجریه، جامائیکا و هشت کشور دیگر حوزه کارائیب.

دلار شن باهام که در اکتبر 2020 راه اندازی شد، در میان اولین ها بود. این برنامه برای دسترسی به جمعیت های تحت بانک یا بدون بانک باهاما طراحی شده است، با هدف قرار دادن CBDC در بیش از 30 جزیره باهاما.

علاوه بر این، 17 کشور در مرحله آزمایشی CBDC هستند. این کشورها عبارتند از چین، عربستان سعودی، روسیه، ایران، هند، استرالیا و غیره. در همین حال، 33 کشور در حال حاضر در مرحله توسعه سکه های مورد حمایت بانک مرکزی خود هستند. ایالات متحده یکی از کشورهایی است که قصد راه اندازی CBDC را دارد.

از سوی دیگر، این روند همچنین الهام بخش بسیاری از کشورهای دیگر برای شروع تحقیقات خود برای CBDC شده است. تا کنون، 39 کشور کاوش فناوری را آغاز کرده اند.

چرا دولت ها در مورد راه اندازی CBDC ها مصمم هستند؟

مزایای بسیاری از CBDC ها برای دولت ها در سراسر جهان وجود دارد. در اینجا نحوه کمک CBDC به دولت ها آمده است:

استفاده از ارزهای فیات را افزایش می دهد

اول، از آنجایی که فرهنگ پول بدون کاغذ و ارز دیجیتال در جامعه رایج است، ارزهای فیات فیزیکی ممکن است منسوخ شوند. به همین دلیل است که دلیل اصلی پذیرش CBDC ها، فراگیری و سهولت استفاده است. همچنین، به دولت ها کمک می کند تا محصولات مالی را فراگیرتر کنند.

به بازار دارایی دیجیتال قدرت بیشتری می دهد

دوم، دولتها میتوانند بر بازار داراییهای دیجیتال قدرت کسب کنند. تشویق پذیرش انبوه CBDCها به دولت ها اجازه می دهد تا تراکنش ها را نظارت و پیگیری کنند، شرکت های دارایی دیجیتال را تنظیم کنند و ابزارهای اقتصادی بیشتری ارائه دهند. به این ترتیب، مقامات می توانند یک اکوسیستم ایمن و کارآمد را شکل دهند که در آن فیات دیجیتالی نقش مهمی ایفا می کند.

علاوه بر این، یک اکوسیستم بدون اصطکاک و کارآمد برای نقل و انتقالات برون مرزی ایجاد خواهد کرد. علاوه بر این، همکاری بین دولت ها می تواند به تغییر بازار جهانی کمک کند.

در اجرای سیاست های پولی کمک می کند

استفاده از فناوری بلاک چین برای پول دیجیتال به دولت ها اجازه می دهد تا سیاست های پولی را به سرعت اجرا کنند. علاوه بر این، به آنها اجازه می دهد تا یک سیستم مالی بسازند که در آن بانک مرکزی بتواند مستقیماً شهروندان را سرگرم کند.

مشکلات نقدینگی و نوسانات را حذف می کند

دولت ها همچنین می توانند از آنها برای ارائه امنیت اقتصادی به سرمایه گذاران ارزهای دیجیتال استفاده کنند. با این حال، ارزهای رمزنگاری شده بسیار نوسان هستند، که منجر به خسارات مالی برای بسیاری از کاربران کریپتو می شود. علاوه بر این، بازار نیز مستعد مشکلات نقدینگی است.

معرفی یک دارایی دیجیتال قابل اعتماد با پشتوانه ذخایر بانک مرکزی می تواند ثبات قیمت را ارائه دهد و مشکلات نقدینگی را بهبود بخشد. علاوه بر این، ممکن است کاربران بیشتری را به کشف بازار دارایی دیجیتال تشویق کند.

معایب CBDC برای کاربران

دو اشکال عمده برای CBDC ها وجود دارد.

کنترل و حریم خصوصی

CBDC ها توسط بانک های مرکزی صادر و مدیریت می شوند. این به دولت اختیار نظارت و ردیابی تراکنش های کاربران را می دهد که کنترل کاربران را بر دارایی هایشان محدود می کند. به همین دلیل، بسیاری از کاربران ممکن است نسبت به نظارت دولت محتاط باشند و در اتخاذ CBDC ها تردید کنند.

در برابر حملات سایبری آسیب پذیر است

مانند هر دارایی دیجیتال، CBDC ها می توانند در برابر حملات سایبری آسیب پذیر باشند. به همین دلیل است که بانک های مرکزی باید از اقدامات امنیتی قوی برای جلوگیری از سرقت های سایبری اطمینان حاصل کنند. هر گونه شکاف در امنیت آن به طور بالقوه می تواند وجوه کاربران را در معرض خطر قرار دهد و ممکن است بر شهرت بانک مرکزی تأثیر بگذارد.

آینده برای CBDC ها چه خواهد بود؟

چندین چالش و فرصت بالقوه برای CBDC ها وجود دارد. برای سیاست گذاران، فیات دیجیتال می تواند با ادغام فناوری بلاک چین به شیوه ای کنترل شده، با محبوبیت ارزهای دیجیتال مقابله کند. همچنین می تواند به دولت ها در طراحی یک اکوسیستم مالی کمک کند که به اجرای سیاست های مالی کمک کند. علاوه بر این، این پتانسیل را دارد که در سیستم مالی جامعیت ایجاد کند.

با این حال، مفهوم ارز دیجیتال متمرکز هنوز در مراحل اولیه است. در نتیجه، بسیاری از کشورها هنوز در حال بررسی چگونگی ادغام CBDC در اقتصاد خود هستند. علاوه بر این، در مورد اینکه کدام شکل از فناوری بلاک چین را اتخاذ می کنند، شفافیت وجود ندارد.

CBDCها همچنین با مقاومت مبشرین عدم تمرکز مواجه خواهند شد، که می تواند بر پذیرش انبوه تأثیر بگذارد و از تبدیل شدن CBDCها به “آینده پول” جلوگیری کند. در نهایت، CBDCها همچنین با مقاومت شدید کسانی روبرو خواهند شد که خواهان کنترل بیشتر دولت بر پول نیستند، به ویژه در مورد حفظ حریم خصوصی، مسدود کردن و ردیابی CBDC، همراه با وادار کردن جامعه به یک مدل صرفاً بدون پول نقد.

CBDC ها به طور بالقوه می توانند نحوه تفکر ما در مورد پول و پرداخت را متحول کنند. اما موفقیت آنها به عوامل مختلفی از جمله فناوری، امنیت سایبری، مقررات و پذیرش عمومی بستگی دارد. تنها زمان نشان خواهد داد که چگونه CBDCها آینده امور مالی را شکل خواهند داد. این هنوز موضوعی است که در آینده به ایجاد علاقه و بحث ادامه خواهد داد.